L’impôt sur la fortune immobilière (IFI) concerne chaque année des milliers de contribuables français possédant un patrimoine immobilier conséquent. Pour ces ménages, la facture fiscale peut représenter une charge importante, venant diminuer la rentabilité de leurs investissements. Dans ce contexte, l’OBO immobilier (Owner Buy Out), aussi appelé vente à soi-même, apparaît comme une solution pertinente. Ce montage juridique et financier permet non seulement de réorganiser son patrimoine, mais aussi de réduire, voire d’annuler l’IFI.

Dans cet article, nous allons explorer en détail le lien entre OBO immobilier et IFI, ses avantages, ses risques et les conditions de réussite d’une telle opération patrimoniale.

L’IFI a remplacé l’ISF (Impôt de Solidarité sur la Fortune) en 2018. Contrairement à son prédécesseur, il se concentre exclusivement sur le patrimoine immobilier.

La base de l’IFI correspond à la valeur de vos biens immobiliers (résidence principale, secondaire, biens locatifs, terrains…) diminuée des dettes déductibles (emprunts en cours, frais liés à l’acquisition, etc.).

L’assiette de l’IFI inclut :

Sont exclus du calcul de l’IFI : certains biens professionnels et les placements financiers. La résidence principale bénéficie d’un abattement de 30 %.

L’IFI touche donc une catégorie spécifique de contribuables pour qui l’optimisation fiscale devient un enjeu majeur. Pour en savoir plus, suivez ce lien pour comprendre l'IFI et tout savoir sur l'impôt sur la fortune immobilière.

Un OBO immobilier (Owner Buy Out) est une opération par laquelle un particulier vend un ou plusieurs de ses biens immobiliers à une société qu’il contrôle, souvent une SCI. On parle ainsi de “vente à soi-même”.

Cette société rachète le bien grâce à un financement bancaire. Le vendeur devient alors associé de la société, et perçoit le produit de la vente.

L’IFI ne taxe que le patrimoine immobilier net. En réalisant un OBO, le contribuable cède son patrimoine immobilier à une " société holding". Le bien immobilier sort ainsi du patrimoine personnel du contribuable pour entrer dans une société. L'achat du patrimoine immobilier par la société est financé par la dette bancaire (effet de levier). Or, les dettes bancaires sont déductibles de l’IFI. L'endettement contracté par la société réduit mécaniquement la base taxable de l'IFI.

Ainsi, le contribuable conserve la propriété du bien par l’intermédiaire de la société. L’IFI calculé sur les parts de la société est moindre. De plus, le contribuable perçoit de la trésorerie (cach issu du prix de vente du bien) qu'il peut placer en actifs non-immobiliers non soumis à l'IFI : valeurs mobilières, contrats de capitalisation, assurance-vie...

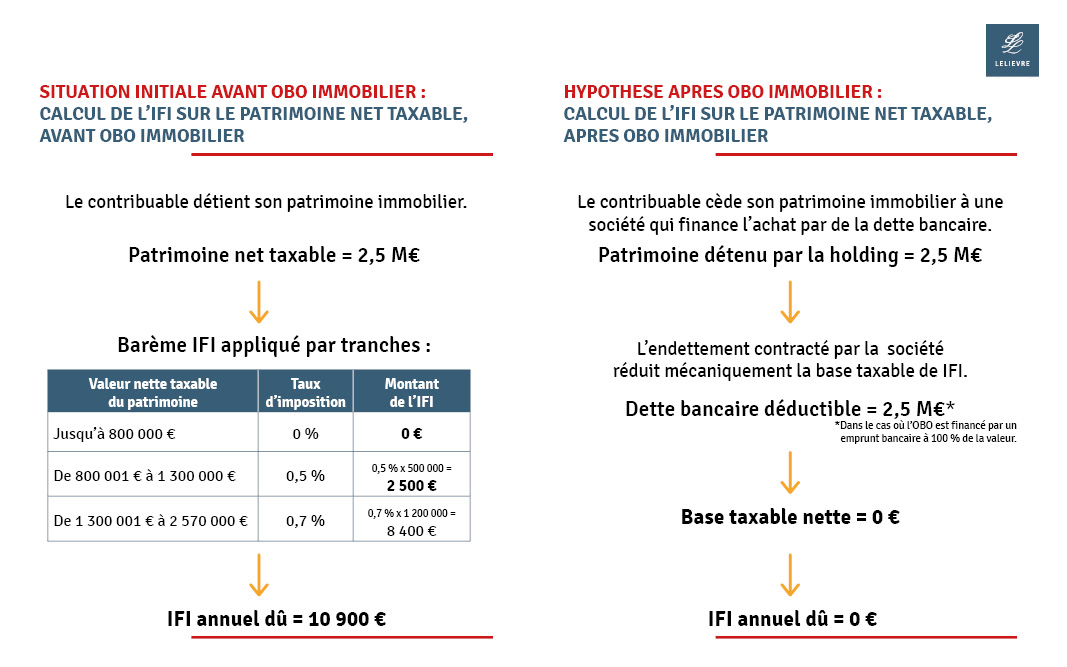

Pour vous aider à mieux comprendre, voici en quelques chiffres l'illustration de l'impact de l'OBO immobilier sur le calcul de l'IFI.

Quel est le montant de l'IFI annuel dû avant et après l'opération d'OBO immobilier ?

En conclusion, une opération d'OBO bien structurée permet de ramener la base imposable sous le seuil de 1,3 M€, voir à 0 € ! Dans ce cas, le gain est récurrent tant que la dette subsiste et que le trésorerie générée par la vente est placée sur des supports non concernés par l'IFI.

En réalisant un OBO, vous transformez une partie de votre patrimoine immobilier en liquidités. Les liquidités issues de la vente ne sont pas soumises à l’IFI, sauf si elles sont réinvesties dans de l’immobilier. Cela permet de réduire fortement l’assiette taxable.

Dans certains cas, si le montage est bien structuré et que le niveau d’endettement est suffisant, l’OBO peut permettre de ramener la base imposable en dessous du seuil imposable de 1,3 M€ et donc de supprimer l’IFI. Ce montage peut entraîner d’autres avantages fiscaux indirects. Les intérêts de l’emprunt contracté par la société sont déductibles des revenus fonciers. Dans une SCI soumise à l’IS, le bien peut être amorti, réduisant encore la fiscalité.

Mais attention ! Le montage doit avoir une véritable justification économique !

Un OBO ne doit pas être réalisé dans le seul but d’éluder l’IFI. Si l’opération est jugée artificielle, elle peut être requalifiée en abus de droit fiscal, entraînant pénalités et redressements. Pour être valide, l’opération doit répondre à une logique économique réelle : financement de nouveaux projets, préparation de la transmission, diversification du patrimoine…

A noter également que la réalisation d’un OBO immobilier implique des frais à prendre en compte : frais de notaire et bancaires, honoraires d’experts (notaire, avocat…).

L’accompagnement de professionnel de la gestion de patrimoine est indispensable pour sécuriser l’opération.

En effet, lors d'une opération d'OBO immobilier, il faut notamment tenir compte :

L’OBO immobilier n’est pas la seule solution d’optimisation de l’IFI. D’autres leviers existent :

Pour réussir un OBO immobilier orienté IFI : contactez votre conseiller en gestion de patrimoine LELIEVRE Immobilier ! Nous vous accompagnons pour transformer l’OBO immobilier en un levier d’optimisation fiscale et de valorisation patrimoniale performante et sécurisée.

Plusieurs solutions existent pour réduire le montant de l’IFI. On peut payer moins d’IFI grâce à l’OBO immobilier, au démembrement de propriété, à des donations ou via des investissements défiscalisants.

Oui, dans certains cas, l’OBO immobilier permet de ne plus payer l’IFI l’endettement. C’est possible si le montage réduit la base taxable sous le seuil d’imposition de 1,3 M€.

Le risque principal est une requalification pour abus de droit si l’opération n’a pas de justification économique réelle.

Non, l’OBO immobilier n’est pas une opération patrimoniale adaptée à tous les profils. Il concerne surtout les patrimoines immobiliers supérieurs à 1,3 M€.

La SCI classique permet la détention, mais sans effet direct sur l’IFI. L’OBO introduit un levier via l’endettement.